Eine Betriebsfeier schafft Raum für gemeinsames Feiern und Networking im Unternehmenskontext. Als Betriebsfeier gelten alle Zusammenkünfte mit geselligem Charakter, die der Arbeitgeber für seine Beschäftigten organisiert. Klassische Beispiele sind Sommerfeste, Neujahrsempfänge oder Weihnachtsfeiern.

Wichtig für die steuerliche Anerkennung: Die Veranstaltung muss nicht zwingend allen Mitarbeitern offenstehen. Auch Feiern einzelner Abteilungen oder Teams können als Betriebsveranstaltung eingestuft werden.

Klar abzugrenzen sind Betriebsfeiern von geschäftlichen Meetings oder Arbeitstreffen. Ein außergewöhnlicher Arbeitseinsatz mit bereitgestellten Snacks und Getränken erfüllt nicht die Kriterien einer Betriebsfeier. Gleiches gilt für Besprechungen oder Sitzungen – selbst wenn diese mit einem gemeinsamen Essen verbunden sind. Der gesellschaftliche Aspekt und die Förderung des Miteinanders müssen im Vordergrund stehen.

Steuerliche Behandlung der Kosten

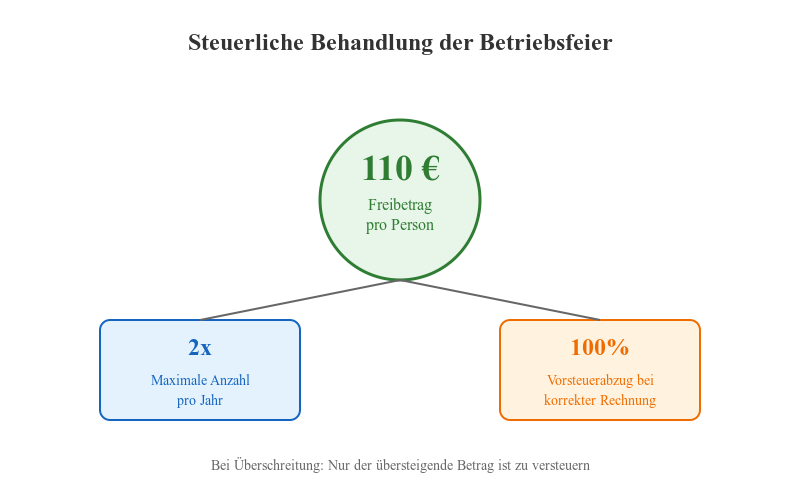

Pro Mitarbeiter können Sie 110 EUR steuerfrei für Ihre Betriebsfeier aufwenden. Dieser Freibetrag bedeutet: Bis zu diesem Betrag fallen keine Steuern oder Sozialabgaben an. Die steuerliche Begünstigung gilt für maximal zwei Veranstaltungen im Kalenderjahr. Sie können als Arbeitgeber frei wählen, welche Veranstaltungen Sie unter dieser Regelung abrechnen möchten.

Der Vorsteuerabzug – also die Rückerstattung der gezahlten Umsatzsteuer – ist möglich, wenn ordnungsgemäße Rechnungen vorliegen. Für die Berechnung der Kosten pro Person werden alle anfallenden Ausgaben addiert und durch die Anzahl der teilnehmenden Personen geteilt.

Abzugsfähige Kostenarten

Sämtliche Ausgaben, die direkt mit der Betriebsveranstaltung in Verbindung stehen, können Sie steuerlich geltend machen. Die Kosten für die Location – sei es ein gemieteter Veranstaltungsraum, ein Restaurant oder eine Event-Location – zählen zu den grundlegenden Aufwendungen.

Der größte Kostenblock entsteht meist durch das Catering. Hierzu gehören nicht nur die Speisen und Getränke selbst, sondern auch Servicepersonal, Geschirr und Equipment. Auch das Unterhaltungsprogramm fließt in die Gesamtkosten ein – ob Sie nun einen DJ engagieren, eine Zaubershow buchen (bei blogigo.de finden Sie übrigens hierfür die beste Unterhaltung in der Stadt Stuttgart) oder eine Live-Band auftreten lassen.

Zur steuerlichen Berücksichtigung gehören ebenfalls:

- Dekorative Elemente wie Weihnachtsbäume, Blumenschmuck oder saisonale Gestaltung

- Technische Ausstattung für Musik und Beleuchtung

- Transportkosten, falls Sie einen Shuttle-Service oder Bustransfer organisieren

- Geschenke an die Teilnehmenden, sofern diese im direkten Zusammenhang mit der Veranstaltung stehen

Entscheidend für den Steuerabzug: Bewahren Sie alle Rechnungen auf und achten Sie auf eine korrekte Ausstellung mit Umsatzsteuerausweis. Nur so sichern Sie sich den Vorsteuerabzug.

Besteuerung bei Überschreitung der Grenzen

Übersteigen die Kosten pro Person den Freibetrag von 110 EUR, haben Sie als Arbeitgeber zwei Möglichkeiten: die Pauschalversteuerung oder die reguläre Lohnsteuer.

Bei der Pauschalversteuerung übernehmen Sie als Arbeitgeber die Steuerlast mit einem festen Satz von 25 Prozent. Zusätzlich fallen Solidaritätszuschlag und gegebenenfalls Kirchensteuer an. Der Vorteil: Ihre Mitarbeitenden spüren die Überschreitung nicht im eigenen Geldbeutel. Diese Variante wird in der Praxis am häufigsten gewählt, um die festliche Stimmung nicht zu trüben.

Die Alternative ist die reguläre Lohnsteuer. Dabei wird der übersteigende Betrag als geldwerter Vorteil beim Arbeitnehmenden versteuert. Die Mehrkosten erscheinen auf der Gehaltsabrechnung und werden mit dem individuellen Steuersatz belegt.

Bei der Umsatzsteuer gelten strengere Regeln: Wird die 110-Euro-Grenze überschritten, entfällt der Vorsteuerabzug für die komplette Veranstaltung. Dies kann erhebliche finanzielle Auswirkungen haben, weshalb eine sorgfältige Kalkulation im Vorfeld unerlässlich ist.

Besondere Regelungen für Begleitpersonen

Laden Sie Partner, Kinder oder andere Familienangehörige zur Betriebsfeier ein, werden deren Kosten dem jeweiligen Mitarbeitenden zugerechnet. Ein Beispiel: Erscheint ein Angestellter mit Ehepartner, verdoppeln sich die anteiligen Kosten für diese Person.

Die praktische Auswirkung: Bei einem Budget von 110 EUR pro Person sollten Sie für Mitarbeitende mit Begleitung maximal 55 EUR pro Kopf einplanen. Nur so bleiben Sie innerhalb des steuerlichen Freibetrags.

Die Anwesenheit von Begleitpersonen verändert auch die Berechnung der Gesamtkosten pro Teilnehmer. Alle Aufwendungen für die Veranstaltung werden durch die tatsächliche Anzahl aller anwesenden Personen geteilt – nicht nur durch die Zahl der Beschäftigten.

Dies gilt für sämtliche Kostenpositionen:

- Raummiete

- Speisen und Getränke

- Unterhaltungsprogramm

- Geschenke und Aufmerksamkeiten

Dokumentationspflichten

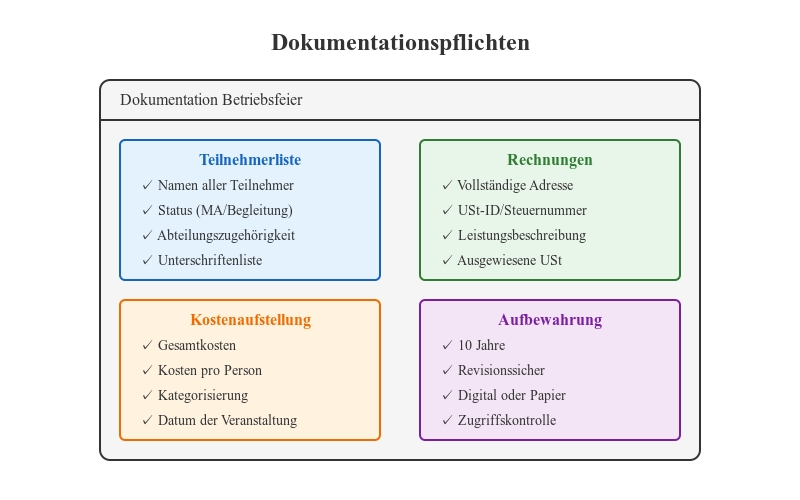

Eine lückenlose Dokumentation Ihrer Betriebsfeier ist für die steuerliche Anerkennung unerlässlich. Erstellen Sie eine vollständige Teilnehmerliste mit Namen aller Anwesenden – einschließlich Begleitpersonen. Diese Liste dient als Nachweis für die Berechnung der Pro-Kopf-Kosten.

Für jede Ausgabe benötigen Sie ordnungsgemäße Rechnungen mit ausgewiesener Umsatzsteuer. Diese müssen den gesetzlichen Anforderungen entsprechen und folgende Angaben enthalten:

- Name und Anschrift des leistenden Unternehmens

- Steuernummer oder Umsatzsteuer-ID

- Rechnungsdatum und Rechnungsnummer

- Art und Umfang der Leistung

- Nettobetrag und Umsatzsteuer

Eine transparente Kostenaufstellung hilft bei späteren Rückfragen des Finanzamtes. Schlüsseln Sie die Ausgaben nach Kategorien auf – etwa Location, Catering, Unterhaltung und Dekoration. So lässt sich die Einhaltung des Freibetrags pro Person nachvollziehbar belegen.

Die Aufbewahrungsfrist für sämtliche Unterlagen beträgt zehn Jahre. Dies gilt für digitale Dokumente ebenso wie für Papierbelege.